最近大家都在忙着申报第四季度的企业所得税,有些学员咨询了相关问题,本文蜜蜂岛小编就给大家整理了一下常见疑问及解答。

疑问一

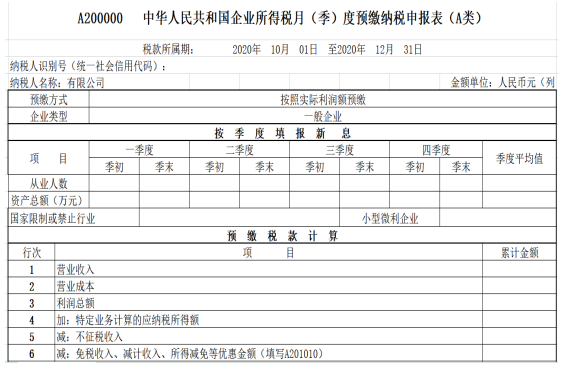

请问老师,企业所得税季度申报表中的“本年累计金额”这个金额是写本季度的还是全年累计的金额?

答复:

填报全年累计的金额,不用体现季度金额。

疑问二

请问老师,企业所得税季度申报表上的“营业收入”是企业所有的收入吗?

答复:

营业收入填写主营业务收入与其他业务收入之和。“营业收入”=主营业务收入+其他业务收入。

疑问三

请问老师,企业所得税季度申报表上的“营业成本”包含管理费用等吗?

答复:

营业成本填写主营业务成本与其他业务成本之和。

营业成本=主营业务成本+其他业务成本。

营业成本不包括营业外支出和期间费用。

疑问四

请问老师,季度预缴所得税表中的营业收入、营业成本与利润总额之间是否存在直接的勾稽关系?

答复:

季度预缴所得税表中的营业收入、营业成本与利润总额之间并无直接的勾稽关系。

表中的利润总额与第二行营业收入、第三行营业成本不存在必然的勾稽关系。不等于营业收入-营业成本。

疑问五

请问老师,季度预缴所得税表中的利润总额根据什么来填报?

答复:

利润总额应是财务报表上的利润总额,直接按照利润表填写即可。

疑问六

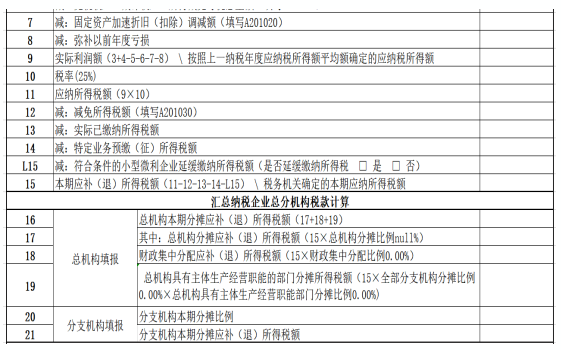

请问老师,企业所得税季度预缴时是否可以弥补以前年度亏损?

答复:

“弥补以前年度亏损”,填报按照税收规定可在企业所得税前弥补的以前年度尚未弥补的亏损额(季报时可以弥补亏损)。

因此,企业所得税季度预缴时可以弥补以前年度亏损,不需要税务审批,直接填报上就可以。

注意:

一季度申报时,需要汇算清缴年报申报完毕才可以弥补亏损。为了避免第一季度无法弥补以前年度亏损,建议纳税人先进行年度汇算清缴申报,再进行月(季)度预缴申报。

疑问七

请问老师,企业所得税季度预缴申报表中第4行“特定业务计算的应纳税所得额”具体什么情况下需要填报?

答复:

第4行“特定业务计算的应纳税所得额”:从事房地产开发等特定业务的纳税人,填报按照税收规定计算的特定业务的应纳税所得额。房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算的预计毛利额填入此行。企业开发产品完工后,其未完工预售环节按照税收规定的预计计税毛利率计算的预计毛利额在汇算清缴时调整,月(季)度预缴纳税申报时不调整。本行填报金额不得小于本年上期申报金额。

疑问八

请问老师,企业所得税季度预缴申报表中附表必须要填报吗?

答复:

当纳税人不享受相关对应优惠的时候,不需要填报。一般企业只填主表,有相关事项的才需要填写附表,比如:《固定资产加速折旧(扣除)明细表》只有享受加速折旧新政策的企业才要填这张表。

疑问九

请问老师,小型微利企业所得税优惠的享受需要税务备案吗?

答复:

选择享受小型微利企业税收优惠的企业,只需通过填写附表3即完成备案,无需另行完成备案操作。

疑问十

请问老师,我单位属于小型微利企业,但在申报企业所得税季报时系统默认为“否”,也无法修改,咋解决?

答复:

①目前系统针对无独立法人资格的分支机构(包括查账征收和核定征收),不能享受小型微利企业优惠,判断是否为分支机构:查看【纳税人基本信息】--【总分机构信息】中【总分机构类型】是否为“分支机构”或“分总机构”;

②检查本年各季度所得税报表中资产总额平均值相加后÷季度数≤5000万;

③从事国家非限制和禁止企业、且同时年应纳税额所得额不超过300万,从业人数不超过300人。

疑问十一

请问老师,我单位是分支机构,请问季度预缴申报表如何申报?

答复:

分支机构季度申报时,收入、成本费用无需申报,只需要填报20和21行分摊的税额。

提醒:

1、部分企业在季度申报时总机构和分机构没有汇总的情况,总机构填写自己的收入、成本费用,分支机构填写自己的收入、成本费用。这种做法是错误的。建议纠正。

2、季度申报时分支机构无需填写《企业所得税汇总纳税分支机构所得税分配表》(A202000);无需报送财务报表;只需填写分税的金额就可以。

更多财税干货及热点资讯,请关注微信公众号-财税天天读

-

【问】老师,会计分录怎么做?【答】借:库存商品,贷:银行存款

-

【问】老师,按年度计划分配率发,制造费用的分录怎么和文字描述的借贷方向不一样,没有搞明白【答】借方余额表示实际发生的制造费用大于计划费用,需补这差额,所以借:基本生产成本,贷:制造费用,贷方余额表示实际发生的制造费用小于计划费用,冲减多分配部分,借:制造费用,贷:基本生产成本

-

【问】老师,下面红色圈出来的没有看懂啥意思【答】加上分配的股利以后勾稽关系就成立

-

【问】老师,您好,2026年的业务,个人开具发票给我司,安装电梯的应急电源,有两种情况,第一种情况,他个人在外面买了电源再帮我们安装,他买电源没有取得发票,请问他开具给我们公司发票应该开什么税目呢?第二种情况,我司买了电源,买电源也是没有取得发票,再找他以个人名义帮我们安装,这种情况他能否开具“现代服务*其他现代服务”这样发票呢?两种情况都不超800元,选其中一种情况去开展业务并由这个人开票给公司,那么对于他开怎么样的税目是否都不用交增值税呢?两种情况能否都开“现代服务*其他现代服务”发票呢?【答】这两个情况建议开具“建筑服务*安装服务”,增值税按次的起征点 500 元

-

【问】老师,这里的外聘人员的劳务费用,如果这个人员是劳务派遣的,那么计入研发费用的金额是按照派遣公司给我们开具的发票金额还是按照劳务派遣公司实际支付给外聘人员的薪金和社保? 举例: 我们公司支付给劳务派遣公司10万元,其中有1万元是劳务派遣公司的收入,剩余9万是劳务派遣公司实际支付工资和给这个外聘人员购买社保费用; 那么我想问我们公司应该计入可加计扣除的金额是10万还是9万元呢?【答】您好这个一般是10万

-

【问】为什么记账凭证的三级科目设置不了?【答】需在初始设置添加的呢

-

【问】老师,这票报关单的运费及保费是多少怎么计算?【答】这里的运费1332.7,保费28640.8乘以3‰

-

【问】播放实操做账视频时第1个视频播放完了能自动播放下一个视频吗怎么设置?【答】在手机APP是会自动跳转下一个,电脑看是手动点播放呢

-

【问】老师你好,我想问一下我有个分录科目用错了,但是我已经结转本年利润了,该怎么调整?先前以为没有发票,直接进入工程施工,现在对方把发票开过来了 原先的分录: 1、借:工程施工 贷:银行存款 2、借:主营业务成本 贷:工程施工 3、借:本年利润 贷:主营业务成本【答】冲销原错误分录以后录正确的

-

【问】个税申报后怎么调整申报金额?【答】您可在申报系统更正或者联系主管税务机关办理

关注微信

关注微信

蜜蜂岛客服

蜜蜂岛客服

加入我们

加入我们

退款说明

退款说明