蜜蜂岛小编提醒大家,一年一度的专项附加扣除信息确认开始啦!最后一个月,抓紧时间确认!否则影响明年到手工资。另外国家税务总局最新公告!2020年1月1日起个税预扣预缴将会实行新的方法!

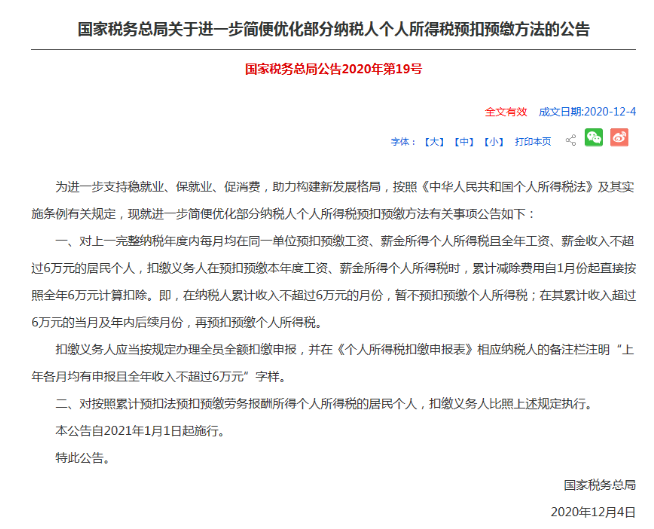

税务总局最新公告!

1月1日起个税预扣预缴又变了!

划重点:

1、优化了两类纳税人的预扣预缴方法:

(1)对上一完整纳税年度内每月均在同一单位预扣预缴工资、薪金所得个人所得税且全年工资、薪金收入不超过6万元的居民个人,扣缴义务人在预扣预缴本年度工资、薪金所得个人所得税时,累计减除费用自1月份起直接按照全年6万元计算扣除。即,在纳税人累计收入不超过6万元的月份,暂不预扣预缴个人所得税;在其累计收入超过6万元的当月及年内后续月份,再预扣预缴个人所得税。

(2)对按照累计预扣法预扣预缴劳务报酬所得个人所得税的居民个人,扣缴义务人比照上述规定执行。

2、扣缴义务人应当按规定办理全员全额扣缴申报,并在《个人所得税扣缴申报表》相应纳税人的备注栏注明“上年各月均有申报且全年收入不超过6万元”字样。

3、本公告自2021年1月1日起施行。

也就是说,同时满足上述条件的纳税人明年会少预扣预缴个税,到手工资会变多!除此之外,所有人12月31日前还必须完成个税专项扣除附加信息的确认,否则明年到手工作会变少!

每个人都要做!

确认2021年专项扣除附加信息!

1、7种情况,需要修改扣除信息

(1)需要修改2021年赡养老人、子女教育、住房贷款利息的扣除比例的;确认后一个纳税年度内不能变更。

(2)2020年夫妻一方填写子女信息,2021年变更为另一方填写的,2021年夫妻一方需要先删除子女教育信息,再确认;之后另一方填写信息即可;

(3)2020年填写的租赁合同显示“已失效”,需要重新修改租房信息,再确认;

(4)2021年不再申报住房租金,改为申报住房贷款利息,或2021年不再申报住房贷款利息,改为申报住房租金;

(5)2021年需要修改老人信息,如有老人2020年去世,2021年不能再申请赡养老人专项附加扣除;

(6)继续教育信息有变化的,如考取了部分证书的;

(7)2020年不符合专项扣除标准,但2021年符合了,可以扣除了的;

2、4种方式,可以报送专项附加扣除信息

(1)个人所得税app;

(2)在web端电子税务局平台填;

(3)到税务局办税服务厅填;

(4)提交扣缴义务人,有扣缴义务人在扣缴端填报;

如果选择提交给单位的,最迟3天内单位能够下载到你的信息,到时可以与单位确认。

3、没有变动,最好也要确认信息

一般情况下,如果纳税人没修过,已经有的信息会视同有效自动延长。

但建议2021年度较上年无变动的,确认一下自己的信息是否填写正确。防止因系统升级造成信息失效、不符合扣除条件、单位无法下载等问题。

-

【问】合并报表课程里面有处置股权后丧失控制权、少数股东增资导致控股股东丧失控制权,少数股东增资不丧失控制权,控股股东增资,这些案例吗?【答】课程内容很多,少数股东的内容在课程里会有部分涉及到呢,您可以听下课

-

【问】请问一下,公司买了一辆用于销售部使用的汽车,几十万元,怎么做账,可否一次性扣除费用 ,又该如何 如账?【答】借:固定资产,应交税费 —应交增值税(进项税额),贷:银行存款

-

【问】酒店业主方与酒店管理公司会计实务【答】具体哪个问题不会呢

-

【问】应收账款怎么增加上客户的信息【答】哪个练习呢

-

【问】客户信息从哪里查出来【答】哪个练习呢

-

【问】老师您好,如果公司计划上市,请问财务可以如何开始准备?需要提前做哪些准备工作呢?谢谢【答】公司计划上市是一项庞大而复杂的系统工程,财务需确保财务数据合规、内控健全等

-

【问】老师你好,我想请问一下:1、预交的增值税附加税需要计提不? 2、上个月预交了增值税,进项抵扣了后会形成了退税,我在附表四预交税额那里把可以抵扣的税额填成交税的税额,(例如:我预交了2万,分次预交填5千)就没有交税和退税,那我的会计分录要体现出来不,应该怎么写分录? 3、资产总额的平均值,如果在第三季度超过5千万,但是在第四季度就没有超过5千万,公司是否还可以享受小型企业优惠?【答】预交的增值税附加税建议计提;抵减本地应交增值税借:应交税费-未交增值税 贷:应交税费-预交增值税;是否享受小微企业优惠看全年季度平均值呢

-

【问】购买支票本,从银行账户划扣手续费及工本费 60 元。借,财务费用手续费 30 元管理费用办公费 30 元贷,银行存款建行 60 元分录是正确的吗?【答】分录正确呢

-

【问】老师,想请教一下,关于财产租赁业务申报印花税的,请问下,我们合同没有价税分离列示出来不含税金额和税额,只直接写了租金是多少,那能不能按不含税金额申报印花税,还是要按含税金额来?我们公司是出租方。【答】按含税租金

-

【问】第二个分录不明白,主营业务成本不知道咋来的,还有税费那块【答】哪个课程呢,提供下课程名称及时间点,这边对下哈

关注微信

关注微信

蜜蜂岛客服

蜜蜂岛客服

加入我们

加入我们

退款说明

退款说明